Tháng 4 có thể gọi là giai đoạn cao điểm của đại dịch Covid-19 tại Việt Nam, ít nhất là đến thời điểm hiện tại, song VN-Index vẫn tăng điểm. Đằng sau đó là rất nhiều câu chuyện đáng chú ý.

>> Top 10 cổ phiếu khối ngoại mua, bán ròng mạnh nhất trong tháng 4

>> Top 10 cổ phiếu tăng, giảm giá mạnh nhất trong tháng 4

1. Nhộn nhịp đảo danh mục phiên cuối trước kỳ nghỉ lễ

Phiên giao dịch cuối cùng trước khi nghỉ lễ diễn ra khá nhộn nhịp. Lý do là các quỹ đầu tư, nhất là các quỹ đầu tư chỉ số, đẩy mạnh giao dịch nhằm phân bổ lại danh mục sau khi HOSE công bố cập nhật thành phần rổ VN30 có hiệu lực từ ngày 4/5, trong đó cổ phiếu VCB, CTG và EIB sẽ được tăng tỷ trọng còn nhiều cổ phiếu khác lại bị hạ tỷ trọng, bao gồm VPB, TCB, MSN và VJC.

Theo đó, các quỹ đẩy mạnh giao dịch phiên ATC để chốt giá nhằm bám theo VN30 Index, trong đó lớn nhất là VFMVN30 ETF với quy mô danh mục trên 5 nghìn tỷ đồng.

2. VN-Index tăng điểm bất chấp tháng cao điểm dịch bệnh Covid-19

Tháng 4 đã khép lại với rất nhiều tin tức và sự kiện hầu hết là bất lợi cho chứng khoán.

Nếu lấy mốc thời gian đúng “ngày cá tháng tư” và giả sử có một siêu nhân nào đó (kiểu như nhà tiên tri Baba Vanga) có thể cho mọi người biết trước các tin tức trong tháng qua như cách ly xã hội, dịch bệnh cướp đi hơn 200 nghìn người trên thế giới, các ngân hàng thương mại Việt Nam không được trả cổ tức/ cắt giảm 50% lợi nhuận v.v. thì có lẽ rất khó có thể hình dung một tháng sôi động và lên giá cổ phiếu như thực tế vừa qua.

VN-Index đã tăng 106,58 điểm tức 16,09% lên 769,11.

Thanh khoản bình quân riêng trên HOSE đạt 4,24 ngàn tỷ trong tháng 4 (tăng 10,7% so với tháng 3). Điểm đáng mừng là tất cả các nhóm ngành lớn đều tăng điểm trong tháng 4 này.

Nhóm cổ phiếu chứng khoán chạy trước đầu tiên vào đầu giai đoạn tăng điểm từ mức “đáy tạm thời” 659,21 nhưng quán quân trong tháng 4 này lại thuộc về ngành Bán lẻ + 27,48% (điển hình là MWG +29,07%, FRT +90,58%, DGW +34,78%), Hóa chất +26,2% (GVR +31,8%, DPM +26,98%, DCM +50,27%), Tài nguyên cơ bản +25,86% (HPG +32,72%), Du lịch & giải trí +24,3% (HVN +39,28%, VJC +19,20%).

Tuy nhiên, nếu nhìn từ đầu năm trở lại đây thì bức tranh đã đổi màu, ngành Bán lẻ (-27,5%), Dầu khí (-25,8%) và Bảo hiểm (-25,1%) vẫn giảm điểm mạnh nhất, chỉ duy có 2 ngành Viễn thông (+3,8%) và Hóa chất (+3,4%) tăng điểm nhẹ.

3. Khối ngoại bán ròng trọn tháng 4

Khối ngoại tiếp tục bán ròng trong tháng 4 với tổng giá trị với tổng giá trị bán ròng là 6.810 tỷ đồng, giảm 22,7% so với tháng 3.

Điểm khác biệt lần này là thay vì bán ròng mạnh ngành bất động sản (VIC, VRE, NVL), thực phẩm đồ uống (MSN), tài nguyên cơ bản (HPG) và hàng không (VJC) như tháng trước đó thì trong tháng 4 này, nước ngoài tập trung vào bán ròng ngành ngân hàng với 5 đại diện trong top 10 gồm VCB, VPB, HDB, STB và BID.

Đáng chú ý là khối ngoại đã chuyển HPG và VHM từ top bán ròng trong tháng 3 sang top mua ròng trong tháng 4. Điều này là một minh chứng rất rõ cho sự phân bổ lại danh mục của khối ngoại thay vì việc bán và rút vốn khỏi Việt Nam.

Thực tế, kết quả kinh doanh có thể nói là “vượt mong đợi” trong quý đầu năm 2020 bất chấp dịch bệnh của hai doanh nghiệp đầu ngành này cho thấy sự thay đổi dõi theo nền tảng cơ bản và lợi nhuận của doanh nghiệp.

Ba quỹ ETFs ngoại VanEck Vectors Vietnam ETF; Xtrackers FTSE Vietnam Swap UCITS ETF 1C (FTSE) và iShares MSCI Frontier 100 ETF có tổng vốn bị rút ròng là 30,03 triệu EUR (765 tỷ đồng) trong tháng 4, giảm 37,6% so với tháng 3.

Sự phân hóa diễn ra mạnh mẽ trong cả bản thân khối ngoại vốn chỉ là các nhà đầu tư tổ chức. Điều này cũng thể hiện trong chính sự phân hóa về dòng vốn của các ETF này.

Cụ thể VanEck Vectors Vietnam và iShares MSCI Frontier có dòng vốn rút ròng lần lượt là 11,86 triệu EUR và 24,77 triệu EUR trong khi FTSE có dòng vốn vào 6,6 triệu EUR.

4. Bán ròng của tự doanh các công ty chứng khoán

Tự doanh các CTCK bán ròng 1.915 tỷ đồng tháng 4 sau khi mua ròng nhẹ cả 3 tháng trước đó. Chuỗi bán ròng của tư doanh bắt đầu mạnh vào tuần cuối tháng 3. Riêng tuần này họ bán ròng 497 tỷ nhưng tính tổng cả tháng 3 thì vẫn mua ròng 124 tỷ đồng, tháng 2 mua ròng 68 tỷ đồng, tháng 1 mua ròng 165 tỷ đồng).

Trong tháng 4, tự doanh bán ròng mạnh nhất MSN (-704 tỷ), GEX (-213 tỷ), DBC (-186 tỷ), PLX (-159 tỷ) và FPT (-139 tỷ), trong khi đó họ mua ròng chủ yếu là E1VFNM30 (+95 tỷ) và một số mã khác với giá trị khá nhỏ. Xem Biểu đồ bên dưới.

Rất khó phân tích hành động của giao dịch tự doanh CTCK trong thời gian gần đây vì nó không chỉ đơn thuần là đầu tư mà còn là biện pháp đảm bảo trạng thái trong quản trị rủi ro khi đáo hạn các hợp đồng phái sinh như Hợp đồng tương lai chỉ số VN30 và Chứng quyền (Covered Warrants) trên một số cổ phiếu lớn do chính các CTCK phát hành.

Tuy nhiên, điều chúng ta có thể nhận thấy là tự doanh đã bán khá mạnh khi VN-Index bật lên từ “đáy tạm thời” từ tuần cuối của tháng 3/2020. Nhìn lại theo số liệu của báo cáo tài chính quý 1/2020 của 55 CTCK (cập nhật đến ngày 29/4/2020) cho thấy tổng mức lỗ ròng là 447,8 tỷ đồng từ các tài sản tài chính ghi nhận thông qua lãi lỗ (FVTPL).

Đó là mức lỗ tạm tính lúc đó theo giá thị trường vào 31/3/2020 và cùng kỳ năm ngoái ghi nhận mức lãi 882 tỷ đồng.

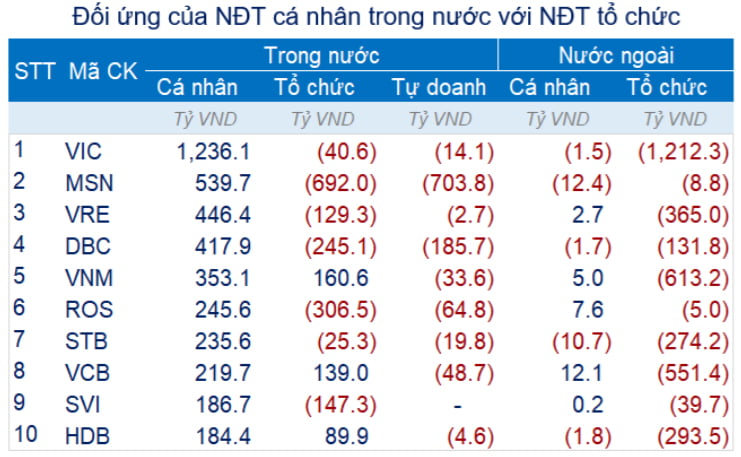

5. Đối ứng của nhà đầu tư cá nhân

Trong bối cảnh khối ngoại tiếp tục bán ròng thì các nhà đầu tư cá nhân vẫn duy trì mua vào và là nhóm đỡ thị trường trong suốt tháng 4 trước sức ép bán của nhà đầu tư nước ngoài và cả nhà đầu tư tổ chức trong nước.

Ngoại trừ ROS và SVI, top các mã mua ròng của nhà đầu tư cá nhân trong nước chủ yếu là đối ứng với bán ròng của cả nhà đầu tư tổ chức nước ngoài và nhà đầu tư tổ chức trong nước.

6. Giao dịch của cổ đông nội bộ

Trong khi khối ngoại duy trì bán ròng kể từ tháng 2 đến nay thì lực cầu từ phía cổ đông nội bộ và người liên quan hay từ chính doanh nghiệp thông qua giao dịch cổ phiếu quỹ cũng là một lực đỡ lớn để giữ nhiệt cho thị trường, nhất là khi thị trường bị giảm sâu.

Tổng giá trị đăng ký mua và dự kiến thực hiện trong tháng 5 hoặc đầu tháng 6 là 4,6 ngàn tỷ (từ cổ phiếu quỹ) và 5,1 ngàn tỷ (từ cổ đông nội bộ). Như vậy, dòng tiền đăng ký lên tới 10,1 nghìn tỷ đồng (xem Hình 5). Đây là giá trị dự kiến mua vào cổ phiếu quỹ theo tháng lớn nhất kể từ đầu năm đến nay.

Tuy nhiên cần lưu ý là các lực cầu cổ phiếu này chỉ như phiện pháp “phòng vệ” khi cổ phiếu của họ có sự sụt giảm nghiêm trọng nhiều hơn là một sự “cam kết” sẽ mua vào như chúng ta đã thấy.

Thực tế, tỷ lệ thực hiện mua cổ phiếu quỹ khá thấp trong tháng 1 và tháng 2 (dưới 60%) và chỉ có tháng 3, khi mà VN-Index giảm 24,9% thì tỷ lệ thực hiện mới đạt 100% (Xem Hình 6).

7. Hành vi đối lập của các nhóm cổ đông nội bộ

Trong các giao dịch của cổ đông nội bộ của tháng 4, Dữ liệu cũng cho thấy sự đối lập về hành vi giữa các Cổ đông nội bộ Trong nước và Cổ đông nội bộ Nước ngoài.

Cổ đông nội bộ trong nước, chủ yếu là lãnh đạo doanh nghiệp và người liên quan, tiếp tục mua ròng trong tháng 4, nâng tổng giá trị mà nhóm này mua ròng kể từ đầu năm 2020 đến nay lên hơn 6,8 nghìn tỷ đồng, tương ứng bằng khoảng 40,5% giá trị bán ròng của khối ngoại trong giai đoạn này.

Trong khi đó, cổ đông nội bộ nước ngoài quay lại bán ròng trong tháng 4 là 630 tỷ đồng sau khi tranh thủ mua ròng “bắt đáy” trong tháng 3. Xem Hình 7.

8. Cập nhật kết quả kinh doanh quý 1

Tính đến hết ngày 29/04/2020, 722 doanh nghiệp niêm yết (chiếm 63,3% vốn hóa thị trường) đã công bố chính thức hoặc sơ bộ kết quả kinh doanh Q1/2020.

Trong đó, 580 doanh nghiệp báo lãi trong khi 142 doanh nghiệp báo lỗ. Loại ra các doanh nghiệp không có BCTC Q1/2019, doanh thu của 712 doanh nghiệp giảm 1,8% trong khi LNST giảm 12,2%.

Nếu chỉ tính các doanh nghiệp phi ngân hàng thì doanh thu giảm 4,4% trong khi LNST giảm 23,8%. Điểm lưu ý là nếu loại khoản lợi nhuận bất thường 7,5 ngàn tỷ từ chuyển nhượng cổ phần công ty con của VHM thì LNST của khối doanh nghiệp phi ngân hàng này giảm ở mức khá sâu – 43,4%.

Như vậy có thể thấy bức tranh tài chính của khối doanh nghiệp trước ảnh hưởng của dịch bệnh đã khá rõ. Các nhóm ngành bị ảnh hưởng mạnh như Du lịch và Hàng không, Dầu khí (ảnh hưởng kép theo cả giá dầu), Bất động sản, Ô tô và Phụ tùng và Hóa chất.

Trong khi đó, ảnh hưởng của dịch bệnh có vẻ vẫn chưa phản ánh vào kết quả kinh doanh của các ngân hàng. Cập nhật đến hết 30-4, đã có 15/18 ngân hàng niêm yết công bố kết quả kinh doanh. Theo đó, biên lãi ròng (NIM) Quý 1/2020 trung bình hiện ở mức 0,96%, vẫn tăng nhẹ với quý gần nhất (+0,009 điểm cơ bản) và cùng kỳ năm trước (+0,018 điểm cơ bản).

LNST tăng mạnh hơn ở mức 6,6% so với cùng kỳ năm trước và có sự tăng trưởng khá lớn từ thu nhập từ đầu tư chứng khoán của các ngân hàng. Tuy nhiên, điểm đáng lưu rằng ngoại trừ VPB và TCB có tỷ lệ tỷ lệ nợ xấu (“NPL”) giảm thì là 13/15 ngân hàng báo cáo có NPL tăng so với cuối năm 2019.

9. Bức tranh kinh doanh rổ VN30

17 doanh nghiệp trong VN30 đã công bố kết quả kinh doanh Q1/2020 với doanh thu tăng 5,5% và LNST tăng 17,9%.

Tuy nhiên, nếu loại trừ khoản thu nhập tài chính bất thường 7,5 ngàn tỷ của VHM thì LNST giảm 3,5%. Mức tăng trưởng này trong VN30 duy trì được chủ yếu nhờ sự tăng trưởng mạnh của VHM, HPG, FPT và sự duy trì lợi nhuận kế toán của các ngân hàng như VPB, TCB, HDB và MBB. Xem Biểu đồ phía sau.

10. So sánh thị trường chứng khoán Việt Nam và Mỹ

Có sự đồng điệu đến kỳ lạ giữa VN-Index và S&P 500 và điều đó vẫn đúng cho đến ngày lịch sử 30/4.

Tại Mỹ, trong bối cảnh dịch bệnh vẫn diễn ra khó lường và những tin tức vĩ mô khá tiêu cực. GDP quý 1/2020 vừa công bố -4,8% và dự báo, theo Morgan Stanley, còn âm mạnh khoảng 38% trong quý 2 sau đó dần hồi phục để để có con số GDP ở mức -5,5% trong cả năm 2020 này.

Và lưu ý rằng mức giảm 5,5% đó chỉ đạt được nếu như dịch bệnh đạt đỉnh trong tháng 5 này và hoạt động kinh tế cơ bản được khởi động lại. Trong bối cảnh đó, S&P 500 vẫn tăng mạnh 13% trong tháng 4 vừa qua. Đây là mức tăng lớn nhất của 1 tháng kể từ năm 1974 trở lại đây.

Trong khi đó, VN-Index vẫn tăng 16% trong tháng 4 trong bối cảnh có hơn 3 tuần cách ly xã hội và có nhiều dự báo về tăng trưởng GDP của Việt Nam đã thực thiện thì Việt Nam vẫn sẽ duy trì tăng trưởng năm 2020 này ở mức 4,8% (theo ADB).

Nhìn tổng quan hai biểu đồ trên có thể thấy, hai chỉ số khá tương đồng và đang trong giai đoạn “test đáy” với mô hình khá giống nhau. Cả hai chỉ số đều trong quá trình trở về với đường trung bình 200 ngày (MA200), mặc dù sức bật của VN-Index có vẻ đuối hơn S&P 500.

Việc S&P 500 có độ biến động lớn hơn nhiều so với VN-Index trong thời gian gần đây khi mà Fed cũng tham gia vào thị trường như một market maker thực sự với việc mua vào bán ra các công cụ cần thiết để bơm thanh khoản cho thị trường.

Trường phái ủng hộ “bắt đáy” khá phổ biến, không chỉ các tổ chức trung gian như Goldman Sachs, JPM, v.v. mà cả các “big boys” như Day Railo (nhà quản lý quỹ đầu tư mạo hiểm lớn nhất thế giới) vẫn hô mạnh “cash is trash” hay “tiền mặt là rác”.

Tức là họ có quan điểm về đồng USD yếu và kém hấp dẫn hơn các kênh tài sản khác trong đó có chứng khoán do duy trì lãi suất thấp để kích thích kinh tế và tiêu dùng. Đó là lý do mà chứng khoán Mỹ vẫn tăng điểm mạnh mẽ bất chấp những khó khăn nội tại và nhiều doanh nghiệp và ngành nghề phá sản.

Trong khi đó, “Fed của Việt Nam” (được hiểu là Ngân hàng Nhà nước và Bộ Tài chính) mới chỉ dừng lại ở các biện pháp “vòng ngoài” nên việc biến động thấp hơn của VN-Index so với S&P500 là điều có thể hiểu được.

Riêng ở Việt Nam thì nhà đầu tư nước ngoài bán mạnh mẽ trong tháng 3 và tháng 4 với giá trị hơn 15,6 ngàn tỷ (660 triệu USD) và nếu không có yếu tố này thì ở Việt Nam có thể chứng kiến sự tăng trưởng mạnh mẽ của VN-Index bất chấp dịch bệnh Covid-19 vừa qua.

Tóm lại, những ảnh hưởng của Covid-19 đã phản ánh khá rõ nét vào kết quả kinh doanh quý 1/2020 của các doanh nghiệp. Sự tham gia mạnh mẽ với dòng tiền của nhà đầu tư cá nhân và dịch chuyển dòng tiền của nhóm nhà đầu tư tổ chức trong hoạt động tái cấu trúc doanh mục của họ đã tạo lên một tháng 4 sôi động.

Với doanh nghiệp lúc này thì “Tiền mặt là Vua” nhưng với giới đầu tư chứng khoán Việt Nam thì có lẽ “Tiền mặt là rác” vào lúc này thì cũng đúng, nhất là trong bối cảnh lãi suất thấp được duy trì như hiện nay và họ đã tham gia mua ròng rất mạnh và đưa VN-Index tăng 16% trong tháng 4.

Chúng ta cùng hi vọng dòng tiền đó sẽ tiếp tục trong tháng 5 và họ không “Sell in May and Go Away”!

(Theo FiinPro)