Xác định được đỉnh và đáy của thị trường thông qua phân tích kỹ thuật có thể giúp nhà đầu tư gia các quyết định mua và bán hợp lý, kịp thời.

>> Chỉ báo MACD và cách sử dụng trong phân tích chứng khoán

>> Chỉ báo RSI và ứng dụng trong đầu tư chứng khoán

Xác định xu hướng thị trường

Cha đẻ của phân tích kỹ thuật Charles H.Dow đã đưa ra lý thuyết giúp xác định xu hướng như sau:

- Xu thế cấp 1: được hình thành bởi các sóng đẩy, có thể kéo dài hàng năm.

- Xu thế cấp 2: được hình thành bởi các sóng điều chỉnh, thường kéo dài từ 3 tuần đến 3 tháng và luôn ngược với xu thế cấp 1.

- Xu thế cấp 3: là các sóng nhỏ, thường kéo dài không quá 3 tuần, dùng để điều chỉnh hoặc có biến động giá ngược chiều với xu thế cấp 2.

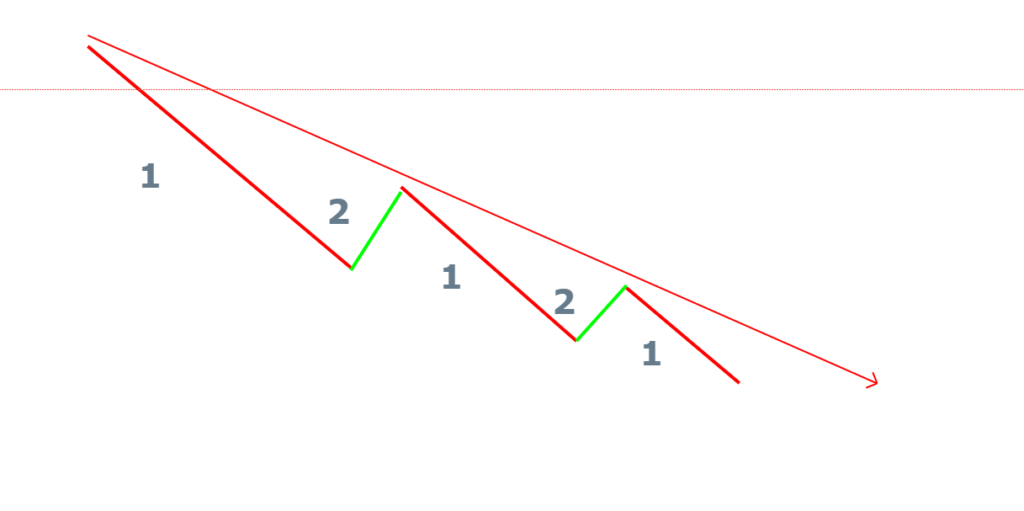

Từ lý thuyết về xu thế, một xu hướng tăng hình thành sẽ có đỉnh sau cao hơn đỉnh trước, đáy sau cao hơn đáy trước và ngược lại xu hướng giảm sẽ có đáy sau thấp hơn đáy trước, đỉnh sau thấp hơn đỉnh trước. Xu thế chính vẫn sẽ tiếp tục cho đến khi có tín hiệu đảo chiều xu hướng

Xác định vùng đỉnh và đáy của thị trường

Để xác định được vùng đỉnh và đáy của thị trường, trước hết cần hiểu các giai đoạn của xu thế cấp 1 – xu thế chính trong 1 xu hướng.

Lý thuyết Dow có giải thích:

Xu thế cấp 1 là xu hướng tăng sẽ có 3 giai đoạn chính gồm: giai đoạn tích lũy, giai đoạn bùng nổ và giai đoạn quá độ.

Ngược lại, 3 xu hướng của thị trường giảm gồm: giai đoạn phân phối, giai đoạn giảm mạnh và giai đoạn tuyệt vọng

XU HƯỚNG TĂNG CHÍNH (THỊ TRƯỜNG BÒ)

GIAI ĐOẠN TÍCH LŨY

Giai đoạn tích lũy thường nằm ở cuối xu thế giảm, đồng thời là giai đoạn đầu tiên của thị trường tăng. Khi mọi thứ dường như đang trong thời kỳ tồi tệ nhất là lúc giá của thị trường cực kỳ hấp dẫn vì vào thời điểm này, hầu hết các tin tức xấu đều đã tung ra, áp lực bán tan biến gần như không thể giảm thêm được nữa. Giai đoạn này cũng khó phát hiện nhất, nhà đầu tư khó lòng nhận biết được xu hướng giảm đã hết hay sẽ tiếp tục. Do đó sẽ có ít nhà đầu tư giao dịch ở giai đoạn này

GIAI ĐOẠN BÙNG NỔ

Khi các nhà đầu tư bắt đầu tin rằng thời kỳ tồi tệ nhất đã qua và sự phục hồi đang tới thì họ tham gia thị trường trong giai đoạn tích lũy càng ngày càng nhiều

Khi điều này trở thành hiện thực, tâm lý tiêu cực bắt đầu tan biến, điều kiện kinh doanh được đánh dấu bằng tăng trưởng thu nhập và dữ liệu kinh tế mạnh mẽ – được cải thiện. Lúc này, các tin tức lạc quan bắt đầu được tung ra, kéo nhiều nhà đầu tư quay trở lại, đẩy giá càng ngày càng tăng cao hơn.

Giai đoạn này không chỉ kéo dài nhất, mà còn là giai đoạn có biến động giá lớn nhất. Đó cũng là giai đoạn mà hầu hết các nhà giao dịch kỹ thuật và xu hướng bắt đầu nắm giữ các vị thế dài hạn và thu lợi nhuận.

GIAI ĐOẠN QUÁ ĐỘ

Khi thị trường tăng quá mạnh, phe mua bắt đầu trở nên yếu thế, lúc này sẽ chuyển sang giai đoạn quá độ – giai đoạn cuối cùng trong xu hướng tăng, cũng là giai đoạn mà nhiều nhà đầu cơ tích lũy bắt đầu tìm cách thu hẹp vị thế, bán chúng cho những người tham gia vào thị trường. Tại thời điểm này thị trường sẽ chứng kiến sự phấn kích phi lý. Đây cũng là giai đoạn mà người mua cuối cùng bắt đầu tham gia thị trường. Giống như các con cừu dùng để giết thịt, những người tham gia muộn hy vọng rằng lợi nhuận vẫn sẽ tiếp tục sau khi đã bỏ lỡ nhiều cơ hội trước đó. Nhưng thật không may, họ đang”đu đỉnh” và cơ hội để thoát “hàng” thực sự khá mong manh.

Trong giai đoạn này, có rất nhiều dấu hiệu thể hiện sức mua giảm hay xu hướng đang dần trở nên yếu đi. Và cũng là dấu hiệu cho thấy xu thế trên đang nằm ở điểm bắt đầu cho một xu hướng giảm chính

XU HƯỚNG GIẢM CHÍNH (THỊ TRƯỜNG GẤU)

GIAI ĐOẠN PHÂN PHỐI

Giai đoạn đầu tiên trong thị trường gấu được gọi là giai đoạn phân phối. Đây cũng chính là giai đoạn nằm tiếp ngay sau giai đoạn quá độ của xu thế cấp 1. Là dòng tiền thông minh rút ra khỏi thị trường

Giai đoạn này trái ngược với giai đoạn tích lũy trong thị trường tăng ở chỗ, rất nhiều nhà giao dịch tin rằng giá sẽ tiếp tục, tiếp tục đẩy lên cao hơn nữa, kéo theo nhiều người rất lạc quan về thị trường, kỳ vọng giá sẽ bay lên “mặt trăng”. Đây cũng là giai đoạn mà các nhà đầu tư cuối cùng trên thị trường tiếp tục mua. Và tất nhiên họ không biết rằng họ đang thực sự đu đỉnh rồi.

GIAI ĐOẠN GIẢM MẠNH

Đây là giai đoạn mà giá bắt đầu lao dốc.

Lúc này, điều kiện kinh doanh vô cùng tồi tệ, đồng loạt các tin xấu nhất được tung ra, giống như cú đòn giáng trực tiếp vào nhà đầu tư. Khiến họ rơi vào trạng thái hoang mang cực độ làm cho áp lực bán tháo xuất hiện, khiến cho giá càng ngày càng giảm mạnh.

GIAI ĐOẠN TUYỆT VỌNG

Giai đoạn cuối cùng của thị trường giảm cũng là giai đoạn khởi đầu cho 1 xu thế tăng chuẩn bị được hình thành.

Đây cũng là giai đoạn chứa đầy sự hoảng loạn và rất dễ dẫn đến việc bán tháo.

Trong giai đoạn này, thị trường chỉ toàn màu xám xịt, nhà giao dịch có tâm lý tiêu cực với những hy vọng mong manh về công ty, nền kinh tế và thị trường nói chung. Do đó, họ gần như không quan tâm đến giá cả, chỉ mong sao thoát được hàng càng sớm càng tốt.

Nhưng khi mọi thứ (có vẻ) tồi tệ nhất đang diễn ra lại chính là lúc giai đoạn tích lũy của một xu hướng tăng chuẩn bị bắt đầu.

Tín hiệu tạo đỉnh

A/ Giá và khối lượng

Tín hiệu đỉnh xảy ra trong giai đoạn quá độ – giai đoạn cuối của xu hướng tăng. Đây là lúc dòng tiền thông minh sẽ trao tay cổ phiếu cho nhà đầu tư hưng phấn, rút tiền ra để lại tấm giấy cho những người dại khờ.

Ở giai đoạn này, lúc mọi thứ có vẻ như là tốt nhất, việc trao tay tạo ra khối lượng giao dịch lớn nhất nhưng giá lại không thể tăng hơn nữa.

Quá trình giao dịch của 2 phe có thể tạo ra những mô hình 2 đỉnh 3 đỉnh. Ngoài ra còn có thể phá đỉnh giả, với đỉnh sau khối lượng thấp cho thấy sự bất thuận giữa giá và khối lượng

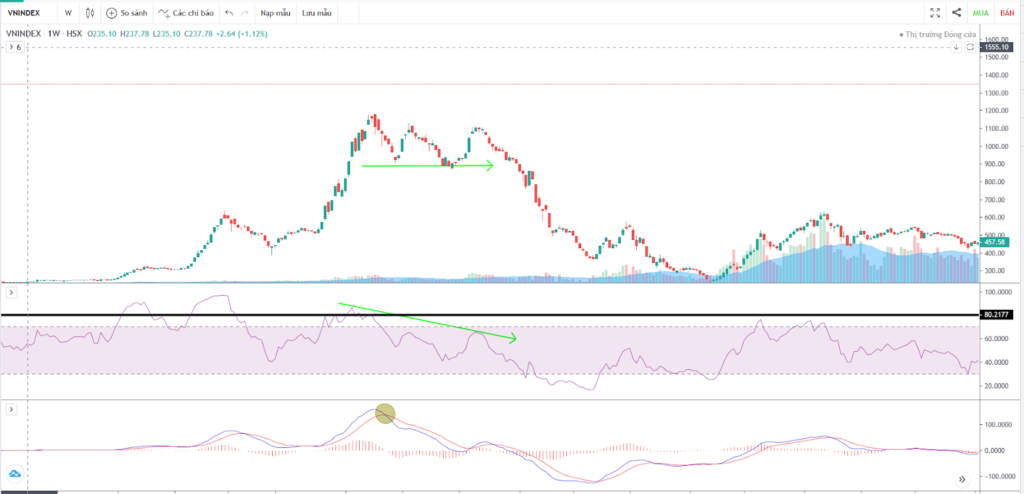

B/ Chỉ báo RSI, MACD cho tín hiệu đảo chiều

Để đỡ nhiễu nên dùng biểu đồ tuần

Chỉ báo RSI nằm trong vùng quá mua và tiệm cận vùng 80, tạo phân kỳ âm với giá

Chỉ báo MACD có đường signal cắt xuống đường macd

Tín hiệu tạo đáy

A/ Giá và khối lượng

Tín hiệu tạo đáy xảy ra trong giai đoạn tuyệt vọng – giai đoạn cuối của xu hướng giảm

Đây là lúc dòng tiền thông minh sẽ dần tham gia vào thị trường mua lại cổ phiếu của những người tuyệt vọng.

Sau giai đoạn giảm mạnh, ở giai đoạn cuối, khối lượng giao dịch thấp do bên bán đã cạn kiệt cổ phiếu bán ra. Bên cạnh đó, sự tham gia của dòng tiền thông minh làm giá không thể giảm hơn nữa. Chú ý sự không đồng thuận giữa giá và khối lượng

Kết quả của quá trình giao dịch tạo ra những mô hình đáy chữ V, U, 2 đáy, 3 đáy, VĐV

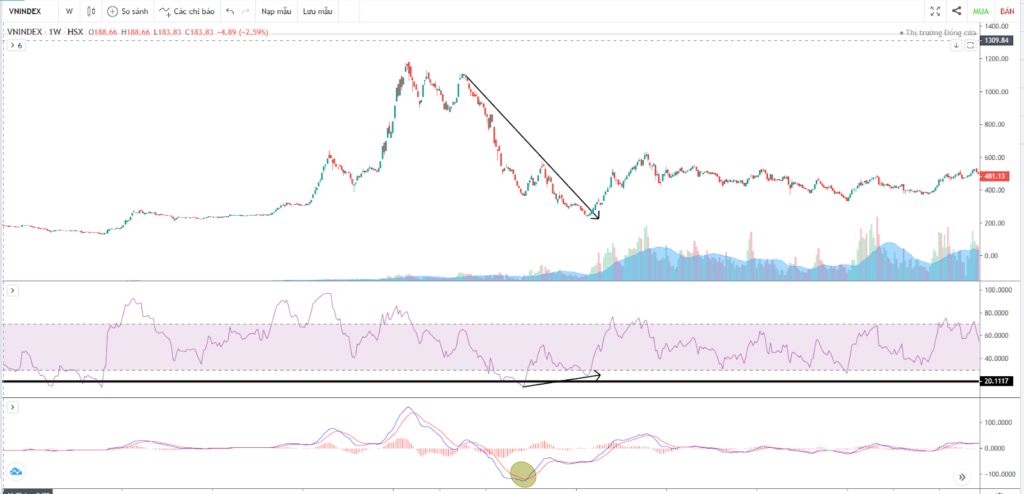

B/ Chỉ báo RSI, MACD cho tín hiệu đảo chiều

Để đỡ nhiễu nên dùng biểu đồ tuần

Chỉ báo RSI nằm trong vùng quá bán, quanh mốc 20, tạo phân kỳ dương với giá

Chỉ báo MACD có đường signal cắt lên đường macd

Bạn phải biết khi nào xu hướng cũ kết thúc và chính thị trường tiết lộ tín hiệu hãy mua lại cổ phiếu. Bạn không thể hành động theo ý kiến cá nhân, tin tức hoặc cảm xúc của chính mình. Mà phải có những quy tắc chính xác và tuân theo chúng…”

William J. O’Nei

Kết luận

Chúng ta có nhiều cách và phương pháp để có thể xác định đỉnh đáy theo phân tích kỹ thuật, nhà đầu tư có thể dùng các chỉ báo RSI, MACD phân kỳ để làm chỉ báo đảo chiều hoặc dùng những tín hiệu từ khối lượng giao dịch…. Tuy nhiên, việc xác định đỉnh và đáy của thị trường bằng những phương pháp đó chỉ mang tính chất tương đối và không đơn giản, trong một xu hướng tăng sử dụng tín hiệu phân kỳ để xác định vùng đỉnh sẽ không hiệu quả, vì sau đó giá vẫn có thể tiếp tục xu hướng tăng và ngược lại.

Vì vậy, nhà đầu tư nên phối hợp với những kỹ thuật khác như định giá cổ phiếu bằng chỉ số, tham khảo các bài viết đánh giá của các công ty chứng khoán, tham vấn ý kiến của người môi giới chứng khoán, nhận định thị trường có thể đem lại kết quả tốt hơn.

Theo VDSC